El mundo de las bienes raíces es cada vez más competitivo, cada vez son más instituciones financieras las que te ofrecen una gama de facilidades para que puedas obtener recursos a través de propiedades.

A estas modalidades de crédito las conocemos como créditos de liquidez, sin embargo, cada financiera cuenta con distintas características para estos tipos de créditos. Por ejemplo, existen quienes otorgan liquidez con créditos de destino libre, para capital de trabajo para venta o para remodelación de viviendas.

Encontrar la financiera que se adapte a lo que necesitas puede ser un proceso largo; por ello, en este artículo queremos ayudarte a que tomes la mejor decisión.

En este contenido encontrarás los puntos clave que debes tomar en cuenta para elegir una institución financiera y el desglose de las principales entidades financieras con cada una de sus fortalezas, servicios y beneficios, mismos que fueron extraídos directamente desde sus sitios web.

Empecemos.

Puntos clave para elegir una institución financiera para adquirir un crédito

Para tomar la mejor decisión y elegir la financiera ideal para tus necesidades existen puntos clave que debes tomar en cuenta, pues son los que te ayudarán a determinar que la institución que elegiste es confiable y que tu dinero y patrimonio estarán seguros.

Veamos cuáles son:

1. Investiga la institución antes de tomar una decisión

Cuando hablamos de bienes raíces, tomar decisiones rápidas no siempre es la mejor opción. Ten en cuenta que al representar una importante inversión en tu futuro, debes asegurarte de que tu dinero y patrimonio están protegidos.

La clave número uno para elegir una institución financiera es investigarla para corroborar diferentes aspectos desglosados a continuación:

- Que la financiera realmente existe (puedes cerciorarte a través del domicilio fiscal, números de teléfono y sitio web)

- Que cuente con opiniones y casos de éxito

- Que sea una financiera que opere bajo el marco legal comprobable

- De preferencia, que se encuentre regulada. (Puede ser por la CONDUSEF o la Comisión Nacional Bancaria y de Valores)

2. Transparencia en los procesos

Una institución financiera será transparente en su proceso desde tu primer acercamiento. ¿A qué nos referimos con esto? Ya sea desde su sitio web, redes sociales o a través de sus asesores, debe existir una claridad sobre cada punto y aportación que harás a tu crédito hipotecario o préstamo.

La transparencia te dará la certidumbre que necesitas para saber por ejemplo, qué toma en cuenta una institución financiera para aprobarte un crédito, cuáles son los pasos del proceso, cómo serán tus mensualidades, de cuánto debe ser tu enganche, en caso de existir, cuáles son los gastos notariales o adicionales al proceso, si tus mensualidades son fijas o variables, entre otras cosas.

3. Acompañamiento en todo momento

Cuando hablamos de créditos, el asesoramiento es vital, ya que es inevitable que existan numerosas dudas que la financiera que elijas debe ser capaz de resolver a través de sus asesores.

El acompañamiento en todo momento es pieza clave para tomar una decisión, principalmente desde tus primeros acercamientos que, regularmente, es cuando más interrogantes existen. Cuando tienes una guía constante, puedes tomar decisiones mucho más atinadas y de acuerdo con tus necesidades.

Ahora que ya conoces estas tres piezas clave es momento de enlistar las principales financieras para solicitar un crédito.

Financiera Cualli

Financiera Cualli es una institución cuyo objetivo se centra en solucionar problemas de liquidez mediante el otorgamiento de préstamos con garantía hipotecaria.

Es decir, que esta financiera otorga únicamente créditos de liquidez, aquellos en los que tu casa o departamento son tu garantía para poder acceder a un recurso.

Clientes

Cualli se enfoca principalmente en créditos de liquidez empresariales; la mayor demanda de esta financiera está en este tipo de créditos. Sin embargo, también cuenta con un tipo de crédito para propietarios de inmuebles.

Productos que ofrece Financiera Cualli

Cualli cuenta con dos productos que describimos a continuación:

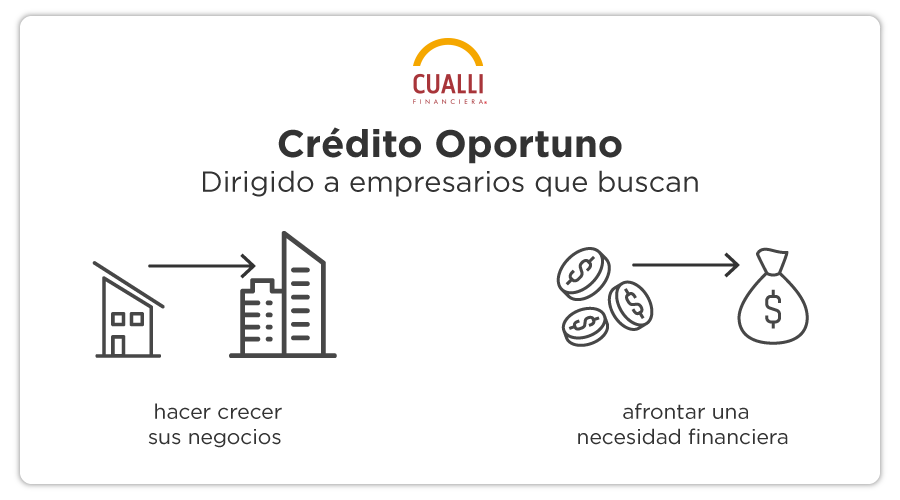

- Crédito Oportuno de Financiera Cualli

Este crédito de Cualli está diseñado principalmente para empresarios que quieren hacer crecer sus negocios a través de liquidez o que requieren afrontar una necesidad financiera. Se trata de un crédito para capital de trabajo.

Dicho crédito es utilizado regularmente para los siguientes fines:

- Liquidez para estabilizar el flujo de efectivo para operaciones cotidianas

- Fondear proyectos con gran potencial de éxito

- Compras de maquinaria o materias primas a grandes volúmenes

- Respaldo de la operación ante licitaciones

- Pago de nómina mientras se realiza la cobranza de facturas emitidas

- Pagar otros créditos reduciendo intereses

- Pago de proveedores

- Crédito Adelanto de Financiera Cualli

Este modelo crediticio de Cualli está dirigido a propietarios de inmuebles que necesitan resolver imprevistos personales con inmediatez en lo que logran vender su propiedad. También se trata de un crédito de liquidez que se puede utilizar en periodos cortos.

Este crédito otorga a los solicitantes la cuarta parte del valor total de un inmueble (casa o departamento). Asimismo, no pide a los acreditados el pago de una mensualidad: hasta el momento en el que el propietario venda su inmueble regresa el crédito.

Los principales usos de este tipo de crédito de Cualli son:

- Regularización de algún inmueble

- Pago del enganche para una nueva propiedad mientras se vende la anterior

- Pago de trámites

- Gastos personales

- Pago de otros créditos y reducción de intereses

Tope de crédito

Los créditos de Cualli, en la modalidad Oportuno, tienen un tope de préstamo de 10 millones de pesos, mientras que los créditos de tipo Adelanto otorgan hasta 5 millones de pesos.

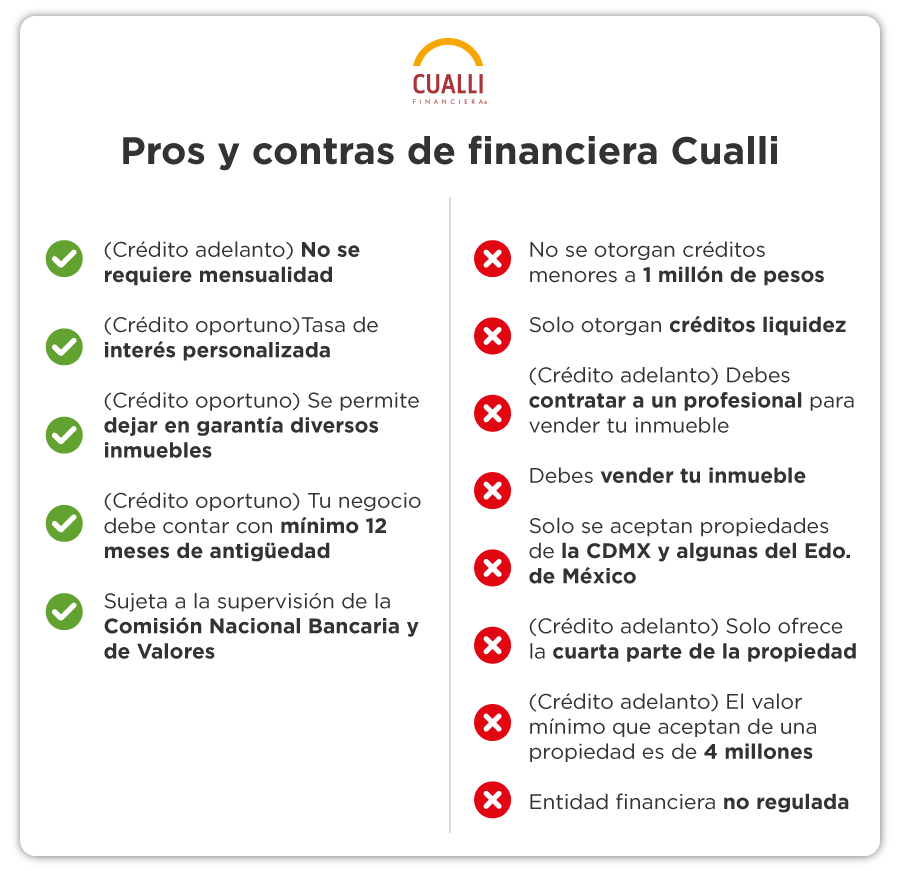

Principales beneficios

Como financiera, Cualli cuenta con diversas ventajas competitivas que la colocan como una de las opciones a considerar.

- Los créditos Adelanto no requieren el pago de una mensualidad, este crédito se liquida al venderse el inmueble.

- El crédito Oportuno tiene una tasa de interés personalizada

- Con el crédito Oportuno puedes dejar como garantía hipotecaria casas, departamentos y locales comerciales

- La antigüedad de tu negocio en el crédito Oportuno tiene un mínimo de 12 meses, por lo que es ideal para cuando se desea escalar

- Está sujeta a la supervisión de la Comisión Nacional Bancaria y de Valores

Principales desventajas

Así como Cualli cuenta con diversas ventajas sobre sus competidores, también hay que destacar algunas desventajas que podemos encontrar dentro de su oferta crediticia.

- Si requieren un crédito por menos de 1 millón de pesos Cualli no podrá otorgártelo.

- Su oferta de créditos es únicamente del tipo liquidez

- En el crédito Adelanto tu inmueble tiene que ser vendido por un profesional registrado en la Asociación Mexicana de Profesionales Inmobiliarios (AMPI)

- El crédito Adelanto aplica únicamente si tu deseo es vender tu propiedad, no puedes solicitarlo en caso de solo ponerla como garantía hipotecaria para obtener recursos. Este crédito es otorgado principalmente para remodelación o pagos de adeudos de la propiedad previos a la venta del inmueble.

- Solo aceptan propiedades en la Ciudad de México y algunas zonas del Estado de México

- El crédito Adelanto solo ofrece la cuarta parte de la propiedad

- El valor mínimo de una propiedad para el crédito Adelanto es de 4 millones

- Entidad financiera no regulada

Credix

Credix es una financiera y fiduciaria enfocada en promover alternativas de créditos de liquidez personalizados.

Sin embargo, para fines de este artículo hablaremos únicamente de sus productos crediticios.

Clientes

La línea de créditos de Credix es para personas, empresas y desarrolladores inmobiliarios. Sus créditos se enfocan principalmente en otorgar liquidez a sus clientes, por lo que sus modelos están diseñados bajo este concepto.

Productos

La oferta de Credix, solo en la modalidad de créditos, abarca 4 productos principales de liquidez que desglosamos a continuación.

- Crédito Revolvente

De acuerdo con lo descrito en su portal web, este producto de Credix puede usarse como capital de trabajo para una empresa, teniendo disponible siempre el monto no usado de la misma o revolvencia de cada pago a capital.

- Crédito Mixto

Este producto de Credix mezcla una línea de crédito revolvente y factoraje pago a proveedores. En el caso de uso de factoraje, el proveedor absorbe el costo de financiamiento al otorgar el descuento por el pronto pago.

- Construcredix

Este producto otorga liquidez a aquellos que necesitan recursos para finalizar algún tipo de proyecto inmobiliario; es decir, es un crédito destinado a desarrolladores inmobiliarios. Su manejo es similar al del crédito revolvente, sin embargo, este está sujeto a ministraciones de conformidad de acuerdo con un calendario de obra.

- Inmobicredix

Este tipo de crédito de Credix es similar al que vimos anteriormente con la Financiera Cualli. Consiste en un crédito revolvente destinado a aquellos que se encuentren en proceso de vender algún inmueble.

El usuario puede aplicar este crédito para reparaciones de la propiedad, pago de adeudos tales como predial o agua y, de esta forma, acelerar la venta del inmueble.

Tope de Crédito

En cualquiera de sus modalidades de crédito, Credix otorga desde 500 mil pesos hasta 50 millones de pesos para los usuarios.

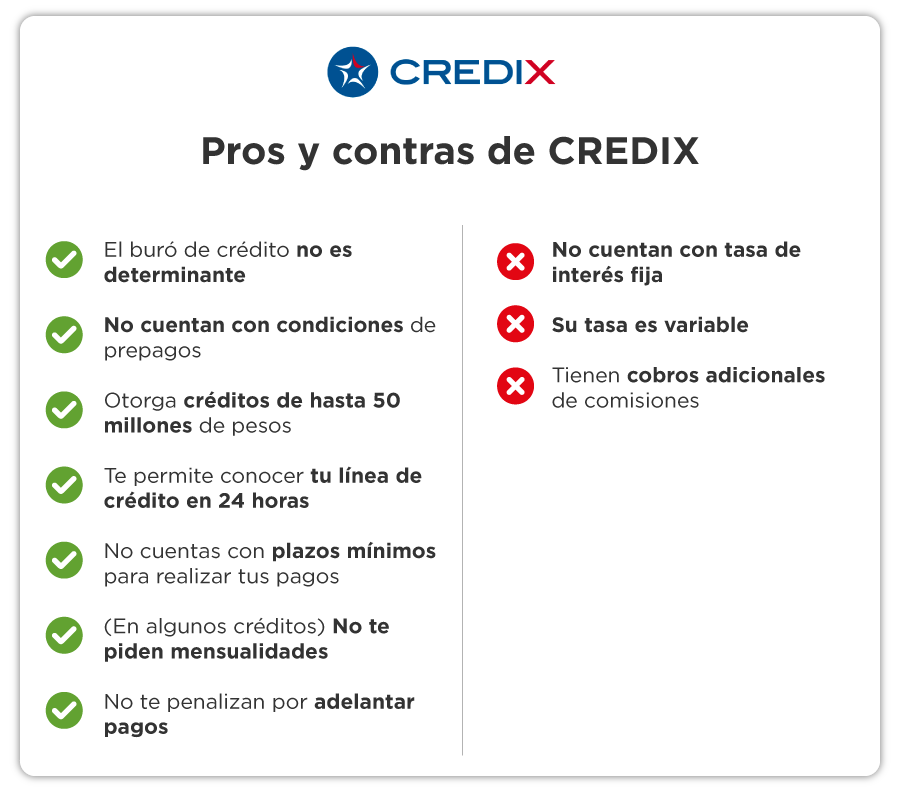

Principales Beneficios

Al igual que las financieras que hemos visto a lo largo de este artículo, Credix también tiene importantes ventajas que merecen ser mencionadas. A continuación, te presentamos las más representativas.

- El buró de crédito no es determinante para acceder a los servicios de Credix

- No solicitan prepagos o pagos anticipados para acceder al crédito.

- Es una de las financieras con mayores montos crediticios, pues su tope mayor es de 50 millones de pesos

- Cuenta con un precalificador que te dará un aproximado de tu línea de crédito en 24 horas

- No cuentas con plazos mínimos para realizar tus pagos

- En algunos de sus créditos no te piden mensualidades, sino adelantos de los intereses

- No te penalizan por pagos anticipados

Principales Desventajas

Los créditos de Credix, como lo hemos visto con las demás financieras enlistadas arriba, también cuentan con algunos puntos débiles a considerar, los cuales son los siguientes:

- No cuentan con tasa de interés fija

- Su tasa es variable que va de TIIE (Tasa de Interés Interbancaria de Equilibrio) más 25% anual. Al ser una tasa variable, los intereses pueden cambiar sin previo aviso

- Según sea el caso, tienen cobros adicionales de comisiones por renovación

ION Financiera

ION Financiera es una institución especializada en otorgar créditos hipotecarios a personas, negocios y empresas. Los créditos de ION Financiera pueden ser para la adquisición de vivienda, desarrollo de proyectos inmobiliarios o para obtener liquidez con ayuda de tu casa.

Se trata de la primera Sociedad Financiera de Objeto Múltiple (SOFOM) que voluntariamente solicitó la regulación por parte de la Comisión Nacional Bancaria y de Valores. Además, ION Financiera es de las empresas con mayor oferta de créditos en el mercado.

Clientes

ION Financiera tiene una oferta para diferentes tipos de perfiles, y uno de sus distintivos es la flexibilidad en la comprobación de ingresos, pues abre sus puertas a todas aquellas personas que generen ingresos, sean asalariados o trabajadores independientes.

De esta forma, abre la posibilidad de adquisición de vivienda o liquidez a sectores que, regularmente, tienen un panorama más complejo en términos de comprobación de ingresos. ION Financiera también, dentro de su gama de productos, se enfoca en desarrolladores inmobiliarios.

Productos

ION Financiera cuenta con diversos productos, dividiendo sus créditos en los que son para personas y los que son para empresas.

Dentro de los créditos para personas cuentan con:

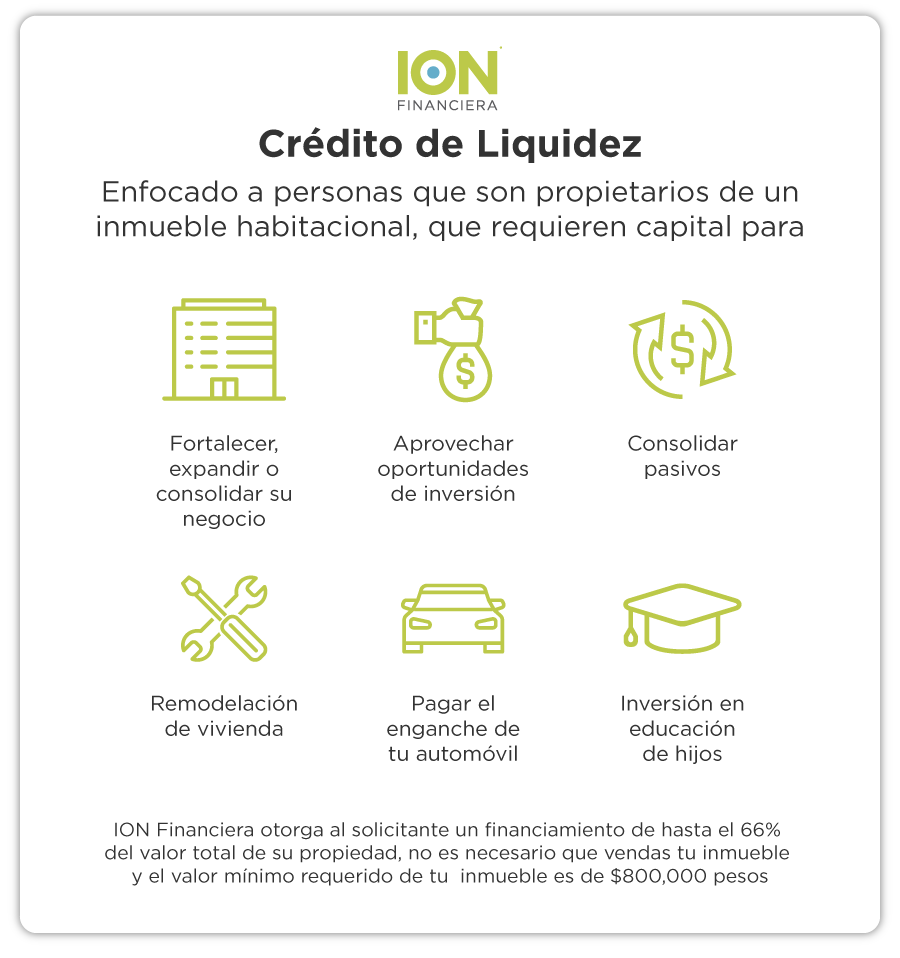

- Crédito de Liquidez

El crédito de liquidez que ofrece ION Financiera es uno de los más competitivos del mercado, además de ser uno de sus productos con mayor impacto.

Este crédito permite dejar como garantía tu casa o departamento para otorgar al solicitante un financiamiento de hasta el 66% del valor total de su propiedad; uno de los porcentajes más competitivos del mercado en este tipo de créditos.

Además, cuenta con una tasa de interés del 1.5% mensual y lo más destacable de este crédito es que es de destino libre, es decir, no tienes que comprobar a ION Financiera para qué lo utilizarás.

A diferencia del crédito de liquidez de Cualli, el de ION Financiera puedes solicitarlo en cualquier momento, mientras cuentes con una propiedad y no solo si tu deseo es vender tu inmueble.

Otra característica a destacar del crédito de liquidez de ION Financiera, como rasgo competitivo, es que puedes solicitar el financiamiento con un inmueble con un valor mínimo aproximado de $800,000.

Este tipo de crédito comúnmente es utilizado para:

- Unificar tus deudas y tomar el control de tus pagos

- Inyectar capital a tu negocio y ¡hacerlo crecer!

- Para pagar sueldos y pasivos de tu empresa o negocio

- Proyectos productivos

- Impulsar la educación de tus hijos

- Disminuir las tasas de intereses de otros créditos

- Pagar el enganche de tu automóvil.

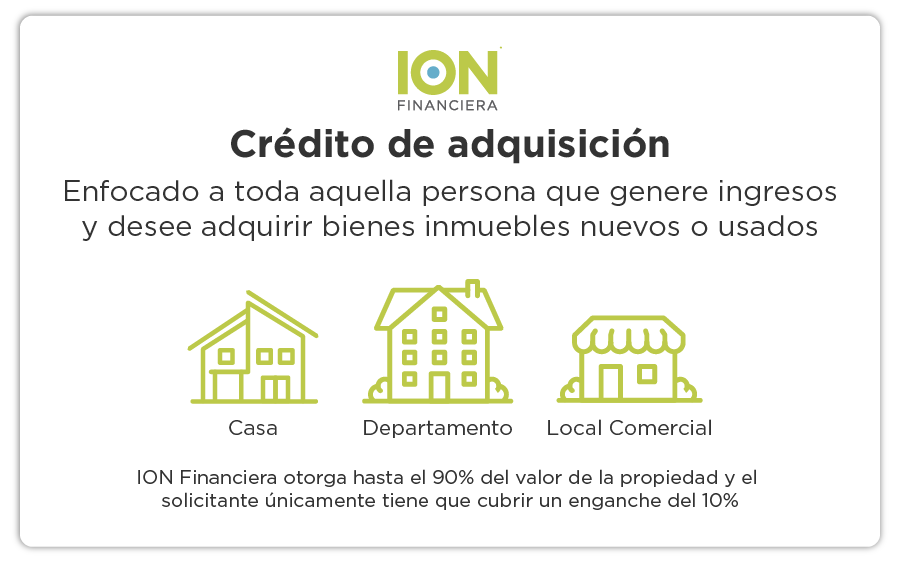

- Crédito de Adquisición

Este crédito está enfocado a toda aquella persona que genere ingresos y desee adquirir bienes inmuebles nuevos o usados. Puedes solicitar el crédito hipotecario de ION Financiera para:

- Casa

- Departamento

- Local Comercial

Y para cualquiera de los casos, tienes flexibilidad al momento de la comprobación de ingresos. Los créditos hipotecarios cuentan con tasas y pagos fijos durante toda la vida del crédito.

Para esta modalidad de crédito, ION Financiera otorga hasta el 90% de Aforo para adquisición de vivienda y hasta 60% para adquisición de locales comerciales.

- Crédito para terreno

ION Financiera ofrece un crédito para terreno, el cual te permite adquirir un terreno que cuente con servicios en zonas urbanas.

Este tipo de crédito resulta ideal cuando deseas construir tu casa desde cero. Cabe mencionar que ION Financiera te otorga el crédito únicamente para la adquisición del terreno, no para la construcción del mismo.

Como mencionamos párrafos arriba, ION Financiera cuenta con modalidades de créditos hipotecarios para personas pero también para empresas, mismos que desglosamos a continuación.

- Crédito puente

Este crédito de ION Financiera está destinado a desarrolladores de vivienda para la edificación de conjuntos habitacionales o centros comerciales.

El crédito puente te otorga hasta el 65% del valor comercial del proyecto y un plazo de 36 meses para saldarlo. Con el crédito puente las desarrolladoras obtienen los recursos necesarios para comenzar a edificar, ya que la propiedad funciona como garantía.

- Crédito de construcción de oficinas

Finalmente, este crédito de ION Financiera se otorga a desarrolladores para la edificación de oficinas y locales comerciales destinados a la venta de los mismos.

Los solicitantes pueden obtener hasta el 70% del costo de la edificación

Tope de crédito

Al tener diferentes tipos de créditos, los topes máximos de ION Financiera son de acuerdo con el crédito que solicites.

A continuación, te desglosamos los porcentajes por cada uno de ellos:

Crédito hipotecario - Hasta 7 millones de pesos

Crédito de liquidez - Hasta 7 millones de pesos

Crédito para terreno - Hasta 7 millones de pesos

Crédito puente - Hasta el 65% del valor total del proyecto

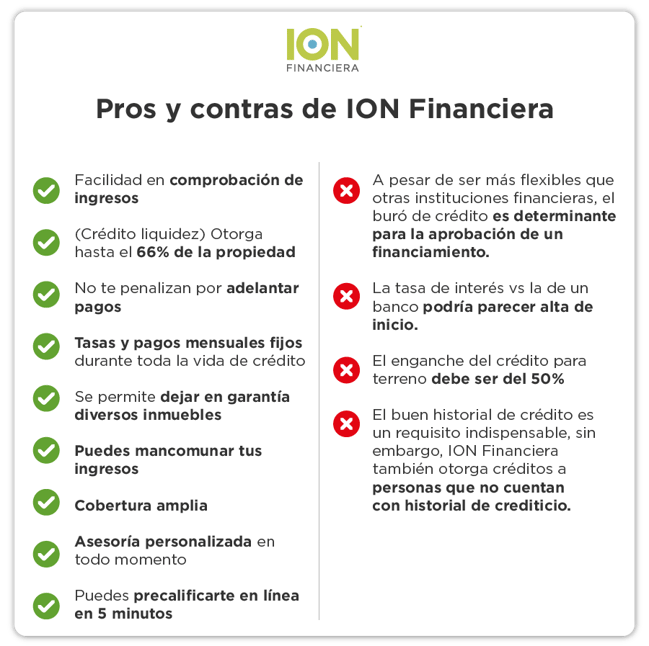

Principales beneficios

ION Financiera tiene una serie de ventajas que la convierten en una de las financieras más competitivas del mercado. Enseguida, te presentamos algunas de ellas.

- Facilidad en comprobación de ingresos. En cualquiera de sus modalidades de créditos para personas, ION Financiera ofrece algo que sus competidores no y se trata de la flexibilidad en la comprobación de ingresos, pues puedes hacerlo no solo con estados de cuenta o nómina, sino abre camino a comerciantes, por ejemplo, tomando en cuenta bitácoras de trabajo o emisión de notas como formas de comprobar ingresos, incluso los estudios socioeconómicos

- El monto de financiamiento de su crédito de liquidez es uno de los más competitivos, pues otorgan hasta el 50% de la propiedad

- No te penalizan por adelantar pagos

- En cualquiera de sus modalidades de crédito puedes tener tasas y pagos mensuales fijos durante toda la vida de crédito

- Sus créditos hipotecarios no solo son para casa o departamento, sino también contemplan locales comerciales

- Puedes mancomunar tus ingresos con los de otra persona (que no necesariamente tiene que ser tu familiar) pueden ser amigos, conocidos o, incluso, compañeros de trabajo. De esta forma, puedes acceder mucho más rápido a un crédito hipotecario.

- Cuentan con una de las coberturas más amplias del mercado para solicitar un crédito

- Cuentas con asesoría personalizada en todo momento

- Puedes precalificarte en línea en 5 minutos

Principales desventajas

Si bien ION Financiera tiene grandes ventajas en el mercado inmobiliario, a continuación te desglosamos algunas consideraciones que debes tomar.

- A pesar de ser más flexibles que otras instituciones financieras, el buró de crédito es determinante para la aprobación de un financiamiento.

- La tasa de interés vs la de un banco podría parecer alta de inicio.

- El enganche del crédito para terreno debe ser del 50%

- El buen historial de crédito es un requisito indispensable, sin embargo, ION Financiera también otorga créditos a personas que no cuentan con historial de crediticio.

Conclusión

Ahora que ya conoces las ventajas, procesos, productos y desventajas de las instituciones financieras más competitivas del mercado, es momento de que tomes la decisión de acuerdo con tus necesidades.

Lo primero que tendrás que definir es para qué necesitas tu crédito, si es para capital de trabajo o para obtener recursos para remodelar tu casa y después venderla, entonces Cualli es tu opción.

Si quieres un crédito de liquidez de destino libre, que no tienes la necesidad de comprobar a la financiera para qué quieres el recurso, pues puedes utilizarlo para inyectar a tu negocio, para capital de trabajo o para cualquier otra alternativa y con tasas fijas, entonces ION Financiera es lo que estás buscando.

Y finalmente, si quieres tener más opciones para capital de trabajo con créditos que superen los 30 millones de pesos y con apoyos de liquidez a proyectos inmobiliarios, puedes considerar Credix.

Recuerda los primeros tres puntos al inicio de este artículo para elegir con mucha más claridad y certeza la financiera ideal para ti.

Comparténos tus comentarios