Liquidez y solvencia son términos que se suelen usar de manera indistinta con más frecuencia de la que se debería, pues se trata de dos conceptos relacionados pero diferentes.

No es lo mismo tener la capacidad de hacer frente a deudas y compromisos a corto plazo que estar en condiciones de asumir todas las obligaciones de deuda y pagos. Entender la diferencia entre liquidez y solvencia es clave para tener una mejor gestión de tus finanzas.

En esta ocasión, teniendo en cuenta la importancia de saber las diferencias entre estos conceptos, decidimos explicarte de qué va cada uno para que no tomes decisiones financieras equivocadas por mero desconocimiento.

Comencemos definiendo liquidez y solvencia para, posteriormente, ver las diferencias que existen entre estos dos términos y aportar más claridad.

¿Qué es liquidez?

La liquidez hace referencia a la cualidad que poseen los activos (cualquier bien o recurso con valor) para convertirse en dinero en efectivo de forma relativamente rápida y sencilla.

El dinero es el activo más líquido (el que se convierte más rápido en efectivo) dentro de cualquier empresa, ya que brinda liquidez por sí mismo. Caso contrario a lo que sucede con propiedades inmobiliarias, vehículos, maquinaria, entre otros bienes, ya que no aportar dinero de manera inmediata y su venta puede significar pérdidas.

.png?width=554&name=unnamed%20(3).png)

¿Qué es solvencia?

La solvencia, por otra parte, es la capacidad que tiene una empresa o cualquier individuo para poder hacer frente a sus compromisos de pago con acreedores, es decir, saldar sus deudas.

Entre más capacidad de pago se tenga, más solvente va a ser una empresa. Una organización carece de solvencia cuando sus activos no son suficientes para poder respaldar los pasivos. Estos últimos, entendidos como deudas y obligaciones económicas.

En muchas ocasiones, estos conceptos suelen relacionarse y confundirse porque se cree que una mayor liquidez significa una mayor capacidad de pago y, por tanto, una mejor solvencia, pero esto no siempre es así.

.png?width=557&name=unnamed%20(4).png)

Diferencias entre liquidez y solvencia

A continuación, vamos a ver algunas de las diferencias entre liquidez y solvencia dentro de una empresa para que queden más claros los términos y puedas aplicarlos de forma correcta.

1. Los plazos

Liquidez y solvencia son totalmente diferentes en cuanto al impacto de cada una y el periodo o plazo para el cual son relevantes y útiles.

La liquidez es el potencial de la empresa para hacer frente a sus compromisos y deudas en el corto plazo, mientras que la solvencia hace referencia a la disposición de la organización para poder responder a los compromisos a largo plazo.

Aunque muchas empresas suelen enfocarse en la liquidez porque son los tiempos más cortos e inmediatos, la realidad es que para tener unas finanzas sanas es necesario prestar atención también a la solvencia. Ambos indicadores son clave y se podría decir que son interdependientes, por lo que deben cuidarse.

.png?width=553&name=unnamed%20(5).png)

2. La cantidad y los tipos de activos

Un activo corriente es cualquier bien que puede convertirse en dinero en menos de un año; por ejemplo, las inversiones.

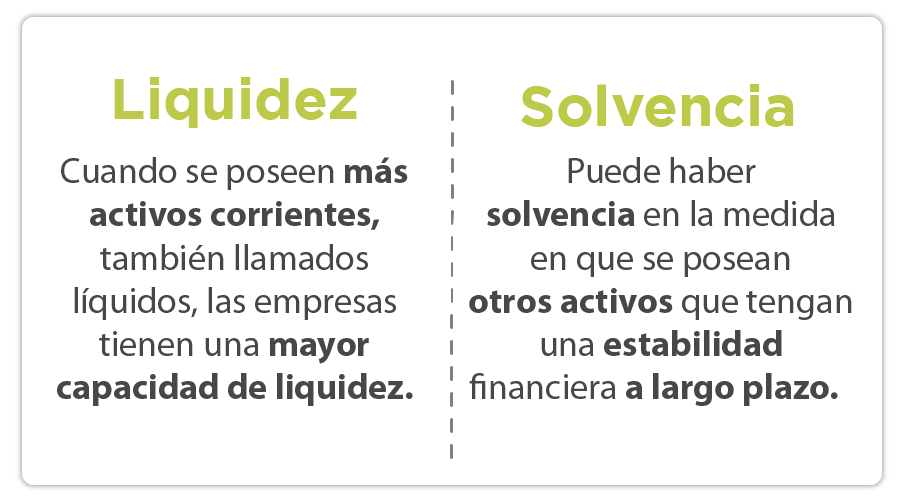

Cuando se poseen más activos corrientes, también llamados líquidos, las empresas tienen una mayor capacidad de liquidez, debido a que estos se pueden convertir más fácilmente en dinero. Sin embargo, esto no quiere decir que no haya solvencia.

Puede haber solvencia en la medida en que se posean otros activos que tengan una capacidad más baja de volverse corrientes o líquidos, es decir, que indiquen una solvencia, una estabilidad financiera a largo plazo.

Es importante contar con diferentes tipos de activos para poder tener una salud económica en las empresas mucho más estable y que sea capaz de responder en los diferentes plazos según los compromisos o deudas que se tengan.

3. Acceso a diferentes recursos

Una empresa con una alta liquidez puede no tener acceso a los mismos recursos que una compañía con muy buena solvencia.

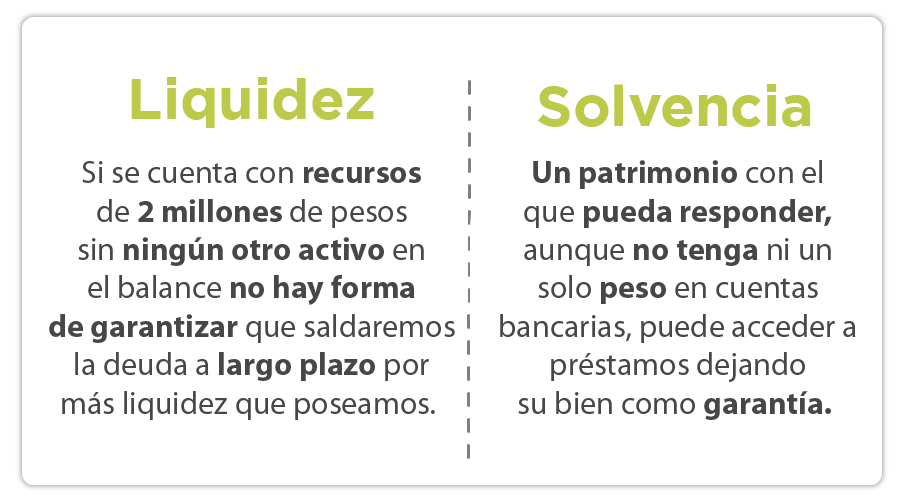

¿Por qué? Porque el deudor con un patrimonio suficiente con el que pueda responder, aunque no tenga ni un solo peso en cuentas bancarias, puede acceder a préstamos dejando su bien como garantía.

Esto reafirma que la falta de liquidez no tiene por qué indicar falta de solvencia, así como tampoco una elevada liquidez es sinónimo de una buena solvencia.

Tomando el mismo ejemplo de los préstamos, si se cuenta con recursos de 2 millones de pesos sin ningún otro activo en el balance y se quiere solicitar un crédito por 4 millones de pesos, es muy probable que no nos lo otorguen, pues no hay forma de garantizar que saldaremos la deuda a largo plazo por más liquidez que poseamos.

4. El tiempo de conversión de los activos

Liquidez y solvencia también se diferencian en el tiempo que debe pasar para que dichos activos se conviertan en dinero en efectivo.

Para tener liquidez, es necesario que se cuente con buenos activos líquidos, pues solo de esta forma vamos a ser capaces de responder a nuestras responsabilidades y compromisos en periodos cortos o inmediatos.

En cambio, para poseer solvencia, es importante contar con activos que no sean tan líquidos, sino que puedan mantenerse y que se conviertan en dinero en efectivo a largo plazo para poder responder a las deudas y compromisos que adquirimos en un periodo más amplio.

Esto quiere decir que en términos de liquidez lo único que se considera son los activos corrientes, mientras que en términos de solvencia entran en juego todo tipo de activos, sin importar el tiempo que puedan demorar en volverse efectivo.

.png?width=558&name=unnamed%20(6).png)

5. Consecuencias de la pérdida de liquidez y solvencia

Esta diferencia es clave. Perder solvencia trae efectos negativos, pero no se llega al extremo de estar en bancarrota, contrario a lo que sucede si se pierde total liquidez, pues de manera automática se anularía la capacidad de pagar salarios, deudas y proveedores, lo que derivaría en el cierre de la empresa.

El riesgo de perder solvencia es bajo, siempre y cuando se tenga buena liquidez, lo que da tiempo para recuperar las finanzas a través de diferentes estrategias y métodos.

En cambio, si la liquidez se ve afectada de manera importante, el riesgo que corre la empresa afectada es muy alto, pudiendo desaparecer o cerrar sus puertas por no tener cómo responder a las diferentes obligaciones que ha adquirido a lo largo del tiempo.

.png?width=557&name=unnamed%20(7).png)

Conclusión

Como has podido ver, liquidez y solvencia reflejan la capacidad de pago de una empresa, lo que cambia son los plazos y el tipo de riesgos o consecuencias que hay en caso de que una de ellas se vea afectada.

Para evitar cualquier tipo de peligro, sin importar el tamaño del que este sea, es importante que se le dé la importancia que merece a cada una; de no ser así, cualquier compañía puede comenzar a atravesar problemas que, si no se manejan de forma inteligente, pueden provocar que caiga en bancarrota.

Si ahora que conoces esta información, quieres saber cuál es tu situación financiera actual, puedes leer cómo medir la liquidez financiera en tu empresa. De esta forma, vas a tener información mucho más acertada para saber si necesitas cambiar estrategias o buscar nuevos métodos o si va por buen camino tu organización.

Comparténos tus comentarios