¿Quieres saber cómo tener vivienda propia? En el siguiente post hablaremos de préstamos hipotecarios en México, cómo obtenerlos y elegir una buena institución financiera.

Todos tenemos el deseo de adquirir una vivienda propia, ya sea una casa o departamento.

El problema se presenta cuando no contamos con el monto completo del precio de la casa a comprar, o no sabemos cómo obtener un préstamo hipotecario con una financiera.

Veamos algunos mitos al momento de tramitar un préstamo hipotecario:

Mito No. 1.- La tasa de interés baja es lo más importante:

Falso.

En un préstamo hipotecario uno de los factores que más importa es el precio a pagar pero más importante son las condiciones bajo las cuales se pacta un contrato de financiamiento para la casa que anhelas.

Temas como la flexibilidad para comprobar ingresos y tu situación en el buró de crédito pueden hacer variar la tasa de interés, pero incrementa la conveniencia de contratar con una financiera que se adapte a lo que necesitas.

Identifica tu situación económica, profesional y de registro en el buró de crédito actual antes de solicitar un préstamo hipotecario para que puedas evaluar la financiera más conveniente, el plazo y el porcentaje ideal que necesitas para comprar tu casa o departamento.

Mito No. 2.- Un préstamo hipotecario es el más caro de los créditos:

Falso.

Si haces una comparación con un préstamo de automóviles o el interés de una tarjeta de crédito, te darás cuenta de que un préstamo hipotecario es el más barato que existe en México.

Siempre será mejor pensar en invertir tu dinero en comprar una casa propia que preferir usar sin control una tarjeta de crédito o actualizar a cada rato tus autos.

Mito No. 3.- Estaré pagando a lo largo de toda mi vida:

Falso.

Los préstamos hipotecarios en México se pagan entre 5 y 20 años, dependiendo de tus ingresos y el contrato que hayas preferido.

Dependiendo de tu edad al momento de adquirir el préstamo, es posible que tengas la oportunidad de optar por otra vivienda con otro préstamo hipotecario al cancelar el primero, puedes solicitar 2 a 3 créditos a lo largo de tu vida en este esquema.

Todos los préstamos hipotecarios te permiten hacer abonos a capital y pagar mucho antes de lo que se haya pactado.

Mito No. 4.- Es algo muy difícil de obtener:

Falso. Existen financieras muy flexibles como ION Financiera, que abren sus puertas tanto a personas asalariadas como a todas aquellas personas que no pueden comprobar ingresos de forma tradicional.

Por ejemplo los profesionistas independientes, como médicos, comerciantes, empresarios, así como un asalariado tienen la misma posibilidad de obtener préstamos hipotecarios.

Para que sea fácil de obtener lo importante es tu sano historial en el buró de crédito.

Cuidar el pago de tarjetas de crédito a tiempo, así como de préstamos de autos, entre otros es lo más importante.

Si eres independiente tendrás tal vez que recaudar un poco más de documentación, pero siempre hay opciones, no importa a lo que dediques, hay un crédito hipotecario ideal para ti.

Mito No. 5.- Los jóvenes no tienen opción:

Falso.

Existen financieras que tienen productos de préstamos hipotecarios a los cuales se puede acceder desde los 18 años.

Lo único que necesitas cuidar es tu historial en Buró de Crédito para que permanezca limpio y las financieras te puedan otorgar un crédito hipotecario si compruebas los ingresos necesarios para comprar tu casa.

Mito No. 6.- Tener un historial crediticio es difícil:

Falso.

Un historial crediticio se logra a través de la contratación de: tarjetas de crédito, tarjetas de tiendas departamentales, servicios de telefonía celular, servicios de tv de paga o créditos automotrices, entre otros.

Si no cuentas con historial crediticio, lo primero que puedes hacer es solicitar una tarjeta de crédito y manejar cuidadosamente los pagos, cumpliendo con los pagos a tiempo, creará un buen historial que sumará puntos a tu favor a la hora de tramitar un préstamo hipotecario.

¿Cómo funciona un préstamo hipotecario?

Un préstamo hipotecario funciona para comprar una vivienda.

Un préstamo hipotecario es aquel que ofrece una institución financiera para que una o varias personas puedan comprar un departamento, casa o terreno.

A través de un contrato, una financiera puede otorgar un crédito a ciertos plazos y tasas de interés determinadas, para que se logre la compra de dicha propiedad.

Cuando obtienes el préstamo hipotecario, el inmueble quedará bajo garantía, una vez que se paga la totalidad del monto, se recibirá el documento legal - certificado de libertad de gravamen - en el cual se indica que la propiedad ya pertenece al comprador.

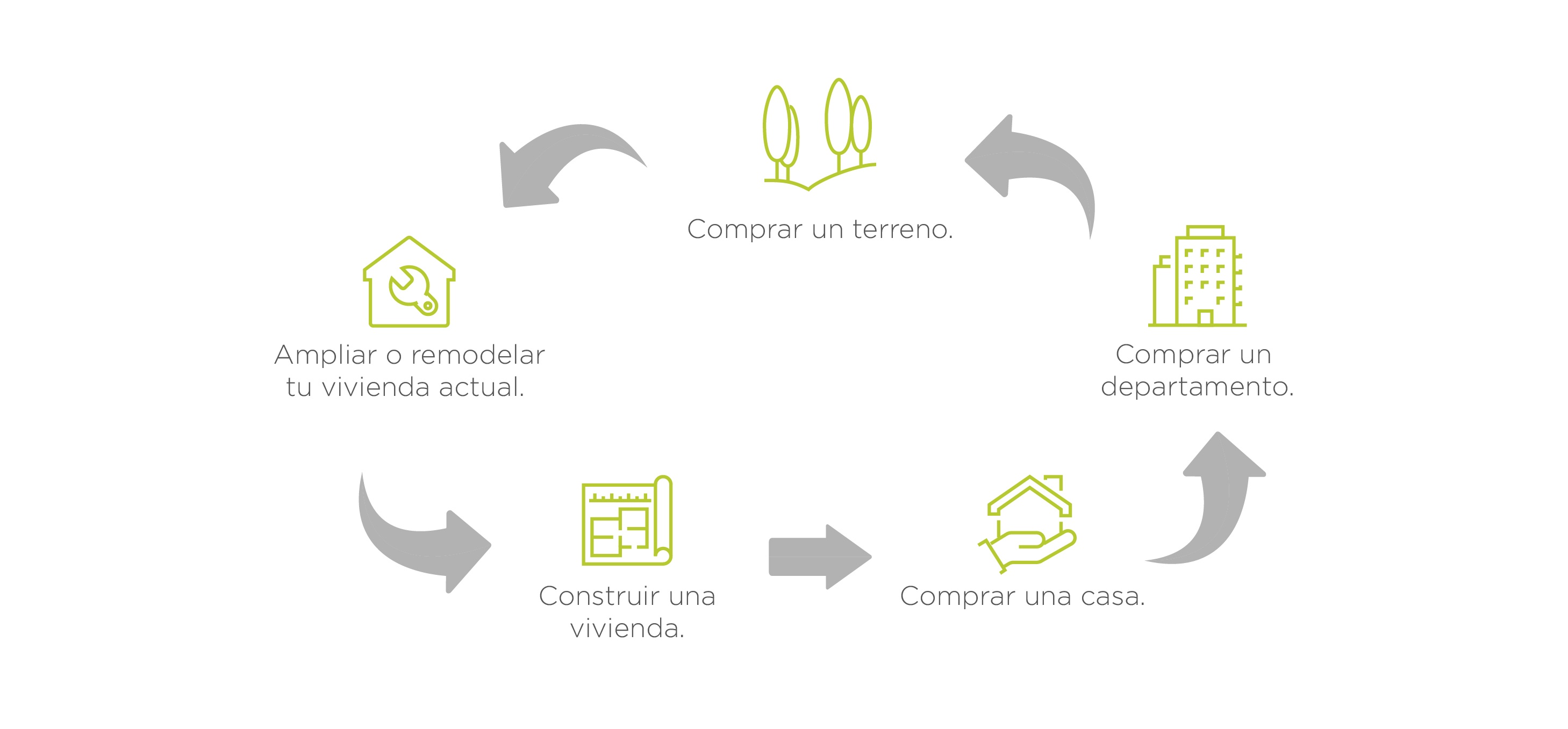

Usos de un préstamo hipotecario:

¿Cuál es el monto que puedo obtener de un préstamo hipotecario?

Todo depende de tu propia capacidad financiera de pago, el monto que ya tengas como enganche y el precio de la propiedad que deseas comprar.

No se puede tener un estimado único debido a que cada persona es distinta. Puedes hacer un ejercicio real para calcular tu monto a través de nuestro simulador.

Sólo recuerda que cada institución financiera te puede aprobar distintos montos dependiendo del valor de la propiedad, la capacidad financiera con la que cuentas y las referencias en el buró de crédito del solicitante.

Tipos de tasas de interés en un crédito hipotecario:

- Tasa fija. Esta tasa de interés no cambia a lo largo de todo el contrato.

- Tasa variable. El porcentaje proporcionado de interés puede bajar o subir cada año, dependiendo de la situación económica nacional y mundial.

- Tasa mixta. La tasa variable y fija se combinan y se establecen dependiendo las necesidades del solicitante.

¿Por cuánto tiempo se paga un préstamo hipotecario?

Los plazos en México regularmente otorgados por las instituciones financieras son entre 5 a 20 años y cada préstamo tiene diferentes tasas de interés, eventualmente entre más largo el plazo para pagar, más intereses deberás cubrir a la institución financiera.

¿Qué debo analizar antes de solicitar un préstamo hipotecario?

Lo primero que debes tener en cuenta es tu capacidad de pago personal o si decides contratar tu crédito con algún familiar o amigo que entre ambos tenga la capacidad de pago suficiente para cumplir con los acuerdos del contrato.

Si no cuentas con los ingresos necesarios no podrás obtener un crédito hipotecario. También es importante que sepas cuál es el monto que necesitas tener como enganche y para pagar los gastos notariales.

Utiliza este precalificador para que conozcas todos los detalles que necesitas antes de solicitar un préstamo hipotecario. Es muy sencillo de usar.

Es cierto que pocas personas cumplen con el estándar que piden muchas instituciones financieras a la hora de solicitar un préstamo hipotecario.

Sin embargo, muchas veces como usuarios vamos a las financieras para averiguar si nos pueden otorgar un financiamiento sin tener claro qué aspectos debemos tener en cuenta para su aprobación.

Si cuentas con un buen ingreso, podrás iniciar el trámite tomando en cuenta lo siguiente:

Una vez que tengas claridad de la casa o departamento que deseas comprar con el crédito hipotecario, tienes que conocer a detalle algunos aspectos básicos como:

- Monto a financiar

- Moneda en que te prestarán el dinero: casi todo el mercado es en pesos mexicanos, pero hay casos que lo fijan en UDIS o en Dólares.

- Cantidad de años en los que podrás pagar todo el crédito.

- Tasa de interés.

- Comisiones por apertura de crédito.

- Penalizaciones.

- Gastos de notaría.

Evaluación de los créditos hipotecarios:

Desde el 2011, los bancos deben aplicar una nueva metodología a créditos hipotecarios. Las instituciones bancarias, las Sofoles y Sofomes mexicanas deben aplicar criterios más rigurosos en la evaluación de los créditos hipotecarios.

Elementos que una financiera se toman en cuenta para identificar el perfil del cliente, y si se otorga o rechaza un crédito son:

- si el cliente disminuyó el tamaño del pago que realiza a otros créditos

- si reporta impagos

- si solicitó más créditos

- si perdió su empleo

- la antigüedad del crédito que está pagando

- su nivel de ingresos

- si tuvo algún incremento de sueldo en el periodo

- si cuenta con trabajo formal y cuánto representa el pago de su ingreso, principalmente.

Préstamos hipotecarios sin monto inicial:

Muchas familias no pueden acceder a un crédito de vivienda justamente porque no tienen un monto de dinero ahorrado para la entrega del enganche.

Entonces, si te ofrecen un préstamo hipotecario que no considera el monto del enganche y otros gastos, debes tener en cuenta que necesitas tener lo siguiente:

- Enganche

- La comisión de apertura

- El gasto de avalúo

- El cobro por investigación

- Los gastos de escrituración

entre otros.

Esto significa, que en muchas ocasiones es preferible pagar el enganche y tener ahorrado los gastos adicionales para no arriesgarse a que las mensualidades sean mayores porque te ayudarán a cubrir dichos gastos “extras”.

Si no cuentas con todo el monto inicial necesario, hay bancos que otorgan préstamos personales con mínimos requisitos, esta es una opción, para poder reunir el monto designado al enganche.

Aunque lo mejor que es lo tengas ahorrado para que no tengas un crédito adicional con intereses.

Para ello, infórmate en la institución de su preferencia.

Comparativos de préstamos hipotecarios:

Hemos visto que mucha gente realiza comparativos de créditos hipotecarios, ya que existen diferentes condiciones según la entidad y el esquema del préstamo. No en todos los casos encontramos coincidencias con los requisitos y los gastos.

Dentro del sistema financiero mexicano, los bancos así como las Financieras como ION brindan la posibilidad de adquirir un inmueble a través de créditos hipotecarios destinados a la compra de una vivienda.

Además, muchas de estas instituciones tienen productos específicos que te permiten aplicar esquemas mixtos de crédito con Infonavit y Fovissste.

Con respecto a los gastos, debemos tener en cuenta que al solicitar una hipoteca, también debemos cubrir costos que al parecer no están incluidos, por ejemplo:

- Consultas en el Buró de Crédito

- Estudios socioeconómico

- Enganche

- Avalúo

- Comisión por apertura

- Gastos notariales

- Registro ante la SHF

- Otros

Recuerda que antes de decidir cuál es el crédito que mejor se ajusta a tus necesidades, debes hacer un análisis de los gastos.

CAT en los préstamos hipotecarios

El Costo Anual Total (CAT) en préstamos ayuda a la comparación de los productos para que los solicitantes escojan la mejor alternativa.

El Costo Anual Total (CAT) es una fórmula que expresa el valor, en porcentaje, de los costos y gastos en que incurre una persona cuando contrata un crédito con determinada institución. Este costo es mayor a la tasa de interés nominal.

Incluye los costos y gastos propios del crédito como:

- Tasa de interés promedio

- Comisiones

- Primas de seguros

- Valor del dinero a través del tiempo

No incluye:

- Gastos notariales

- Impuestos por la adquisición del inmueble o constitución de la garantía

- Costos por trámites y servicios prestados por terceros

- IVA de la operación

- Cálculo del CAT para créditos de vivienda y menores a 900 mil UDIS.

Para calcular el CAT de este tipo de créditos, se ha determinado una metodología específica que toma en cuenta conceptos tales como:

- Monto del crédito

- Amortizaciones ordinarias (mensualidades o pagos parciales)

- Intereses ordinarios (tasa de interés)

- Comisiones diversas

- Primas de los seguros de vida, invalidez o desempleo que la instituciones exijan al acreditado

- Cualquier otro cargo distinto a los anteriores derivado del proceso de otorgamiento y administración del crédito

- El IVA de comisiones, primas, gastos e intereses ordinarios

- La diferencia entre el precio del bien a crédito y su precio al contado

- El valor del dinero a través del tiempo

Requisitos para un préstamo hipotecario:

Al momento de solicitar un préstamo debemos tener toda la documentación necesaria a la mano para iniciar los trámites.

La mayoría de las instituciones financieras son rigurosas y muchas veces la documentación que se encuentra en los sitios web no está muy clara, por lo que es mejor acercarse a la institución financiera y aclarar todas las dudas que surgen sobre los papeles a entregar.

Veremos algunos documentos pero tomemos en cuenta que cada institución solicitará más o menos documentos:

Documentación financiera:.

- Original y copia de carta del centro de trabajo en donde conste antigüedad, puesto, sueldo (periodicidad), prestaciones y nombre, puesto y teléfono de la persona que suscribe la carta.

- Si eres profesionista independiente o empleado informal que no puede comprobar ingresos por recibos de nómina, esto sea hace de forma distinta y única. Para saber los requisitos un asesor te puede dar información personalizada y específica a tu propio caso.

- Original y copias de recibos de pago.

- Original y copias de declaración anual de ISR (en caso de que el solicitante no preste sus servicios de manera personal y subordinada).

- Original y copias del estado de cuenta de cheques o de inversiones.

- Copia de los planos arquitectónicos del inmueble a adquirir.

- 4 fotografías de la fachada del inmueble adquirido.

- Copias certificadas del acta de nacimiento y de matrimonio del solicitante, en su caso.

- Copias del título de propiedad (escrituras) del inmueble que se va a adquirir, con datos de inscripción en el registro público de la propiedad.

- Copias de las últimas boletas del predial y agua del inmueble.

- Copia del contrato de promesa de compra venta del inmueble adquirido, celebrado entre el solicitante y el propietario del inmueble.

¿Qué hacer para no endeudarse de más al obtener un préstamo hipotecario?

Los expertos aseguran que lo más importante al momento de cerrar un trato con una institución financiera es tener claro la tasa de interés que te cobrarán, misma que debe adaptarse a tu estilo de vida cotidiano y lo que puedes realmente pagar.

Algunas veces las tasas de interés son fijas, pero si optas por un contrato con tasa de interés variable, recuerda que éstas normalmente tienden a subir.

A pesar de tratarse de un aumento mínimo en el monto total, puede significar mucho en tu economía, toma en cuenta que un préstamo hipotecario es de largo plazo.

Así que si contratas tu hipoteca con tasa fija no tendrás que preocuparte por esto en ningún momento mientras estés pagando tu financiamiento.

Existen opciones crediticias que ofrecen una tasa variable mucho más baja que la fija y esta es la razón por la cual muchas personas eligen esta opción.

Sin embargo, no importa lo atractivo que esto pueda parecer, recuerda que existe la inflación y otros indicadores que hacen que esta varíe en todo momento, lo cual tendrá un impacto directo en tu presupuesto mensual.

Si quieres saber qué institución financiera ofrece las mejores tasas, te invitamos a acercarte a alguno de nuestros asesores, ellos encontrarán la mejor opción para ti y para tus posibilidades económicas.

¿Cuáles pueden ser las razones por las que me nieguen un préstamo hipotecario?

Por tener un mal historial crediticio

Aunque no necesariamente es lo primero que revisa un prestamista, sí es de los aspectos más importantes a la hora de tomar la decisión. Si tienes un registro negativo en el buró de crédito, es muy probable que tu solicitud de crédito no sea aprobada.

Si pides varios créditos al mismo tiempo

Si has pedido varios créditos y alguna de las instituciones financieras se da cuenta de tus múltiples solicitudes en un periodo corto de tiempo, es muy probable que te lo nieguen.

Si tienes una gran deuda

Si detectan que tienes otras deudas importantes dudarán bastante sobre prestarte más dinero, razón por la cual es importante que mantengas un nivel de endeudamiento bajo, que de preferencia esté por debajo del 30% de tus ingresos mensuales.

Si tu solicitud tiene irregularidades

Ya sea que se trate de un error o que de alguna forma hayas intentado maquillar tu información, si la institución financiera se da cuenta de esto muy seguramente no te prestarán el dinero porque inmediatamente desconfiarán de ti.

Por eso es importante que pongas mucha atención al llenar tu formato y por supuesto que no mientas.

Si no puedes comprobar ingresos

Es importante que antes de hacer una solicitud formal preguntes sobre los requisitos, avales y comprobantes que necesitas para que comprobar que cumples con todos y cada uno de ellos.

ION Financiera es muy flexible en este aspecto y sabemos que hay ocasiones en que no se puede comprobar ingresos porque no te encuentras en una nómina.

Tenemos métodos muy apropiados para que puedas comprobar ingresos aunque no sea de forma tradicional.

Conseguir un préstamo hipotecario no es tan complicado como podría parecer, sin embargo, sí debes ser cuidadoso para no correr el riesgo de que te sea negado.

Ventajas y desventajas de un préstamo hipotecario:

Preguntas claves que debes responderte al momento de tramitar un préstamo hipotecario:

¿Con qué institución financiera debo tramitar un préstamo hipotecario?

Si tu opción es una institución financiera, acércate con quien te dé el mejor servicio, transparencia en la información y quien te oriente en lo que más te conviene personalmente como lo hace ION Financiera.

Si tu mejor opción es un banco, asiste directamente con la institución bancaria elegida. Previo al otorgamiento del crédito, los usuarios deben solicitar al Banco la oferta vinculante.

En este documento la institución financiera debe indicar el importe del crédito y la forma de entrega del mismo, las tasas de interés y el Costo Anual Total (CAT), las comisiones aplicables, los gastos que como consecuencia del crédito se deben cubrir.

Por ejemplo, los impuestos y derechos de Registro Público de la Propiedad, así como los honorarios del notario, del valuador, y los seguros que se deben contratar para contar con el crédito.

¿La institución financiera me indicará con qué notario debo hacer el trámite?

Es un derecho del acreditado elegir al notario de su confianza, si no lo tiene, la financiera o el Banco puede sugerirle uno.

¿El crédito quedará estipulado en la escritura?

Es correcto, todas las condiciones financieras de compra deben quedar en la escritura.

¿Quién es el dueño del inmueble una vez me aprueban el préstamo hipotecario?

El comprador que solicita el crédito es el propietario del inmueble; la propiedad inmobiliaria sirve de garantía para la institución financiera que otorga el préstamo hipotecario.

En caso de que la misma no reciba los pagos puede demandar para que la persona deudora, titular del contrato, se ponga al día en los pagos.

En caso de que no se realicen los pagos en tiempo y forma estipulada, en última instancia la financiera podrá ejercer la adjudicación de la vivienda para realizar un remate inmobiliario y poder recuperar el monto del crédito otorgado.

¿Qué hacer al terminar de pagar el préstamo hipotecario?

Solicitar a la institución que le otorgó el préstamo una carta en la que solicita al notario la cancelación de la hipoteca, y el certificado de libre gravamen.

¿Quieres comenzar a tramitar un préstamo hipotecario?

Ahora hablaremos de por qué elegir ION Financiera como tu mejor opción para obtener un préstamo hipotecario:

ION: es una institución financiera especializada en otorgar préstamos hipotecarios. Fundada en 2011. Ofrece crédito a personas, negocios, y empresas, con esquemas que facilitan la comprobación de ingresos y agilizan la obtención del crédito.

Cuentan con experiencia y solidez financiera, siendo una empresa comprometida con el sector, y la primer SOFOM regulada por la CNBV de manera voluntaria.

ATRIBUTOS

- Flexibilidad: Tu caso es analizado por personas y no por un sistema automático “scoring”

- Compromiso: Estamos comprometidos contigo, y buscamos ofrecerte el crédito que más se adapte a tus necesidades.

- Certidumbre Ten la certeza de que tomaremos en consideración todos tus ingresos, incluso sumándolos con los de tu pareja, familia o amigos.

- Cercanía Nosotros vamos a tu negocio y/o domicilio para asesorarte.

- Solidez Contamos con convenios con los principales desarrolladores de vivienda en la zona.

- Evaluación: Persona-negocio. Durante todo el proceso uno de nuestros asesores comerciales estará apoyándote.

- Sencillez: En tres pasos podrás tener tu crédito:

1. Llena el formulario de solicitud de crédito de nuestra página web o llama al 01 800 777 9292 y un asesor comercial te atenderá.

2. Completa tu expediente.

3. Adquiere tu crédito.

- Respuesta ágil: Te ofrecemos una respuesta en 5 días hábiles.

- Transparencia: Reportamos mensualmente nuestras operaciones ante la CNBV.

- Confianza: Más de 18 años de experiencia de nuestros directivos nos respaldan.

- Seguridad Estamos regulados por la CNBV de manera voluntaria.

COBERTURA

LOS BENEFICIOS DE ESTE CRÉDITO SON:

Respuesta en 5 días hábiles.

Facilidad para comprobar todos tus ingresos.

Atención y asesoría personalizada.

Sin penalización por pagos anticipados.

Tasa y pagos fijos durante toda la vida del crédito.

Esquema buen ahorrador y buen pagador para obtener un mejor crédito.

Suma todos tus ingresos junto con los de tu pareja, familia e incluso amigos.

Seguro de vida y daños.

Plusvalía de tu vivienda.

Comparténos tus comentarios